国际金本位制是国际上以黄金作为一般等价物的来自一种货币制度。在这种制度下,黄金是国际货币体系的基础。国际金本位制的特点是: ①360百科黄金可以自由铸造,自由兑换和自由输出输入; 庆已们②由于各国对黄金发挥世界货币职能所规定的原则与采取的措施大都不同,这个国际货币制度是统一的; 同时,因为这个金本位制的形成并没有在一个公共国际组织的领导与监督下拟定出要求各国共同遵守的规章,所以这调套运名个国际制度又是松散的。第一次世界大战以前,资本主义国家普遍建立起了金本位制;第一次世界大战之后,金本位制瓦解,取而代之的是金汇兑本位制。金汇兑本位制是一种虚金本位制。

- 中文名称 国际金本位制

- 金本位制 以黄金作为货币金属

- 黄金 可以在各国间自由输出输入

简介

国际金本位制度是以黄金作为国际本位货币的制度,其特点频很敌便是各国货币之间的汇率由各自的含金量比例决定若宪图假,黄金可以在各国间自由输出输入,国际收支具有自动调节机制。英国于1816年率先实行金本位制度,19世英威方效粉教向坚纪70年代以后欧美各国和日本等国相继仿效,因此许多国家的货币制度逐渐统一,金本位制度由国内制度演变为国际制度。国际金本位制按其货币与来自黄金的联系程度,可以分为:金币本位制、金块本位制和金汇兑本位制。

内容

金币本位制是以黄金作为货币金属进行流通的货币制度,它是19世纪末到2工众足答则太跟修构部0世纪上半期资本360百科主义各国普遍实行的一种货币制度。1816年,英国颁布了(金本位制度法案),开始实行金本位制,促使京路厚缺用黄金转化为世界货币。随后,德国于1批法钱听获即五卫乡少绍871年宣布实行金本位制,丹麦、瑞典、挪威等国于1873年前死坐济些语下林左病也相继实行金本位制。到单生伟程请步由四很北组19世纪末,资本主义各对开祖亲奏诗西察国已经普遍实行了这一货币制度。

金晶煤原少握脸项土省收钢币本位制的主要内容包括:①用黄金来规定货币所代表的价值,每一货币都有法定的含金量,各国货币按其所含黄金的重量而有一定的比价;②金币可以自伯由铸造,任何人都可按法定的含金量,自由地将金块交给国家造币厂铸造成金币,或以金币向造币厂换回相当的参正处领只编研传金块;③金币是无限法偿的货币,具有无限制支付手段的权利;④各国的货币储备是黄金,国际间结算也使用黄极投即目贵示句金,黄金可以自由输出或输入。从这些内容可看出,金币本体制有三个特点:自由铸造、自由兑换和自由输出入。由于金币可以自由铸造,金币的面值与其所含黄金的价值就可保持一致,金币数量就能自发地满足流通的需要,从而起到货币给王供求的作用,不会发生通货膨富一段呀酒告活胀和货币贬值。由于黄金可在各国之间自由转移,这就保证了外汇行市的相对稳定与国际金融市场的统一,因而金币本位制是一种比较健全和稳定的货币制度。

第一次世界大战前夕,各帝国主义国家为了准备世界大战,加紧对黄金的掠夺,使金币自由铸造、价值符号与金币自由兑换受到严重削弱,黄金的输出入受到严格限制。第一次世界大战爆发以后,帝国主义国家军费开支猛设烈增加,纷纷停止金币铸造和价值符号的兑换,禁止黄金输出人,从根本上破坏了金币本位制赖以存弦用巴压放唱在的基础,导致了金币本位制的彻底崩溃。

发展

金块本位制与金汇兑本位制

第一次世界大战以后,一些资本主义国家经济受到通货称口古胞客参车呀致活膨胀、物价上涨的影响,加之黄金分配的极不均衡,已经难以恢复金币本位制。1922年在意大利热那亚城召开的世界货币会议上决来自定采用"节约黄金"的原则,实行金块本位制和金汇兑本位制。实行金块本位制的国家主要有英国、法国、美国等。在金块本位制度下,货币单位仍然规定含金量,但黄金只作为货币发行的准备金集中于中央银行,而不再铸造金币和实行金币流通,流通中的货币完全由银行券等价值符号所代替,银行券在一定数额以上360百科可以按含金量与黄金兑换。英国以银行券兑换黄金的最低限额为相等于40远河二眼解0盎司黄金的银行券(约合1河升拿要告目条700英镑),低于限额不予兑换。法国规定银行券兑换黄金的最低限额为21500法郎,等于12公斤的黄金。中央银行掌管黄金的输出和输入,禁止私人输出黄金。中央银行保持一定数量的黄金储备,以维持黄金与货币之间的联系。

金汇兑本位制又称为"虚金本位制",其特点是:国内不能流通金币,而只能流通有法定含金量的纸币;纸币不能直接兑换黄粒货剧慢厚写诗金,只能兑换外汇。实行这种制度国家的货币同另一个实行金块本位制国家的似均厂持结依体与货币保持固定比价,并在该国存放外汇和黄金作为准备金,体现了小国对大国("中孔始初灯阿刘款云静查儿心国")的依附关系。通过无限制买卖外汇维持金块本位国家货币的联系,即"钉住"后者的货币。国家禁止黄金自由输出,黄金的输出输入由中央银行负责办理。第一次世界大战前的印度、菲律宾、马来西亚、一些拉美国家和地区,以及20世纪20年代的德国、意大利、丹麦、挪威等国,均实行过这种制度。

金块本位制和金汇兑本位制都是被削弱了的国际金本位制。1929-193液轴洋3年世界性经济危机的爆发,迫使各国放弃金块本位制和他盟衡必金汇兑本位制,从此资本主义世界分裂成为相互对立的货币集团和货币区,国际金本位制退出了历史舞台。

特点作用

(1)黄金充当了旧务矛合春城席国际货币,是国际货币制度的基础。这一时期的国际金本位制度是建立在各主要资本主义国家国内都实行金铸币本位制的基础之上,其典型的特征是金币可以自由铸造、自由兑换,以限化固旧都源及黄金自由进出口。由于金币可以自由铸造,金币的面值与黄金含量就能始终保持一致,金币的数量就能自发地满足流通中的需要;由于金币可以自由兑换,各种金属辅币和银行券就能盐守自早万月乱车够稳定地代表一定数量的黄金进行流通,从而保持币值的稳定;由于黄金可以自由进出口,就能够保持本币汇率的稳定。所以一般认为,金本位制是一种稳定的货币制度。

国际金本位制

国际金本位制 虽然国际金本位制度的基础是黄金,出露定谁来江承杆被见但是实际上当时英镑代替黄金执行国际货币的各种职能。英祖式充轮露着左镑的持有人可以随时向英格兰银行兑换黄金,而且使用英镑比使用黄金有许多方便和优越的地方。当时英国依靠它的"世界工收充省划抗边不开衡秋钢厂"的经济大国地位和"日不落国"的殖民统治政治大国地位,以及在贸易、海运、海上保险、金融服务方面的优势,使英镑成为全世界广泛使用的货币;使伦敦成为世界金融中心。当时的国际贸地复密短排却易中,大多数商品以英镑计 价,国际结算中90%是使用英镑,许多国家的中央矛转植粮银行国际储备是英镑而不是黄金。在伦敦开设英镑账户,可以获得利息,而储存黄金则非但没有利息,还要付出保管费用,持有英镑比持有黄金既方便又有利可图,所以有的西方经济学者把第二次世界大战前的国际金本位制度称作英镑本位制度。

(2)各国货币之间的汇率由它们各自的含击巴印喜跟接迅都程金量比例决定。因为金铸币本位条件下金币的自由交换频体、自由铸造和黄金的自由输出入将保证使外汇市场上汇率的波动维持在由金平价和黄金运输费用所决定的黄金输送点以内。实际上,英国、美国、法国、德国等主要国家货币的汇率平价自1880-1914年间,35年内一直没发生变动,从未升值或贬值。所以国际金本位是严格的固定汇率制,这是个重要的特点。

(3)国际金本位有自动调节国际收支的机制。即英国经济学家休漠于1752年最先提出的"价格-铸币流动机制。为了让国际金本位发挥作用,特别是发挥自动调节的作用,各国必须遵守三项原则:一是要把本国货币与一定数量的黄金固定下来,并随时可以兑换黄金;二是黄金可以自由输出与输入,各国金融当局应随时按官方比价无限制地买卖黄金和外汇,三是中央银行或其他货币机构发行钞票必须有一定的黄金准备。这样国内货币供给将因黄金流入而增加,因黄金流出而减少。

后来,新古典学派又对金本位的自动调节过程作了一点补充,它强调了国际短期资本流动对国际收支平衡的作用,国际短期资本流动将加速国际收支均衡化的过程。首先,当一国国际收支赤字造成汇率下跌时,外汇投机者深知在金本位制度下,汇率只能在黄金输送点之间波动,而黄金的流出最终将使国际收支和汇率恢复均衡,汇率下跌只是暂时现象,不久就会回升。因此大量外汇投机性短期资金就会流向该国。其次,当国际收支赤字引起汇率下跌时,进出口贸易商也预测到汇率不久将回升,于是本国进口商将尽量推迟购买外汇对外付款,而国外出口商则倾向于尽量提前付款,这也引起短期资金的流入。再次,国际收支赤字引起黄金外流后,国内货币信用收缩,因而金融市场利率上升,大量短期套利资金也会流向该国。这样各方面短期资金的流入将加速赤字国收支恢复平衡。根据新古典学派的理论:贸易盈余的国家必然出现黄金流入,国内货币供应增加,收入和价格水平提高,于是出口减少、进口增加;同时金融市场利率下降,资金外流。与此相反,贸易赤字国家必然出现黄金流出,国内货币供应量减少,收入和价格水平下降,于是出口增加,进口减少;同时金融市场利率上升,国外资金流入。总之,休漠的"价格 -铸币流动机制"仅以货币数量论作为依据,而新古典学派则看到了资本流动对国际收支调节的影响,比休漠前进了一步。

实行历史

国际金本位制在历史上,自从英国于1816年率先实行金本位制以后,到1914年第一次世界大战以前,主要资本主义国家都实行了金本位制,而且是典型的金本位制--金币本位制。

国际金本位制

国际金本位制 1914年第一次世界大战爆发后,各国为了筹集庞大的军费,纷纷发行不兑现的纸币,禁止黄金自由输出,金本位制随之告终。

第一次世界大战以后,在1924-1928年,资本主义世界曾出现了一个相对稳定的时期,主要资本主义国家的生产都先后恢复到大战前的水平,并有所发展。各国企图恢复金本位制。但是,由于金铸币流通的基础已经遭到削弱,不可能恢复典型的金本位制。当时除美国以外,其他大多数国家只能实行没有金币流通的金本位制,这就是金块本位制和金汇兑本位制。

金块本位制和金汇兑本位制由于不具备金币本位制的一系列特点,因此,也称为不完全或残缺不全的金本位制。该制度在1929-1933年的世界性经济大危机的冲击下,也逐渐被各国放弃,都纷纷实行了不兑现信用货币制度。

第二次世界大战后,建立了以美元为中心的国际货币体系,这实际上是一种金汇兑本位制,美国国内不流通金币,但允许其他国家政府以美元向其兑换黄金,美元是其他国家的主要储备资产。但其后受美元危机的影响,该制度也逐渐开始动摇,至1971年8月美国政府停止美元兑换黄金,并先后两次将美元贬值后,这个残缺不全的金汇兑本位制也崩溃了。

形式

1、金币本位制(Gold Specie Standard)

国际金本位制

国际金本位制 这是金本位货币制度的最早形式,亦称为古典的或纯粹的金本位制,盛行于1880一1914年间。自由铸造、自由兑换及黄金自由输出入是该货币制度的三大特点。在该制度下,各国政府以法律形式规定货币的含金量,两国货币含金量的对比即为决定汇率基础的铸币平价。黄金可以自由输出或输入国境,并在输出入过程形成铸币一物价流动机制,对汇率起到自动调节作用。这种制度下的汇率,因铸币平价的作用和受黄金输送点的限制,波动幅度不大。

2、金块本位制(Gold Bullion Standard)

这是一种以金块办理国际结算的变相金本位制,亦称金条本位制。在该制度下,由国家储存金块,作为储备;流通中各种货币与黄金的兑换关系受到限制,不再实行自由兑换,但在需要时,可按规定的限制数量以纸币向本国中央银行无限制兑换金块。可见,这种货币制度实际上是一种附有限制条件的金本位制。

3、金汇兑本位制(Gold Exchange Standard)

这是一种在金块本位制或金币本位制国家保持外汇,准许本国货币无限制地兑换外汇的金本位制。在该制度下,国内只流通银行券,银行券不能兑换黄金,只能兑换实行金块或金本位制国家的货币,国际储备除黄金外,还有一定比重的外汇,外汇在国外才可兑换黄金,黄金是最后的支付手段。实行金汇兑本位制的国家,要使其货币与另一实行金块或金币本位制国家的货币保持固定比率,通过无限制地买卖外汇来维持本国货币币值的稳定。

金块本位制和金汇兑本位制这两种货币制度在1970年代基本消失。

崩溃原因

金本位制通行了约100年,其崩溃的主要原因有:

第一,黄金生产量的增长幅度远远低于商品生产增长的幅度,黄金不能满足日益扩大的商品流通需要,这就极大地削弱了金铸币流通的基础。

第二,黄金存量在各国的分配不平衡。1913年末,美、英、德、法、俄五国占有世界黄金存量的三分之二。黄金存量大部分为少数强国所掌握,必然导致金币的自由铸造和自由流通受到破坏,削弱其他国家金币流通的基础。

第三,第一次世界大战爆发,黄金被参战国集中用于购买军火,并停止自由输出和银行券兑现,从而最终导致金本位制的崩溃。

经济影响

1929年开始的长达10年的大萧条最突出的特点之一就是它的全球性.它并非局限在美国及其主要的贸易伙伴国,而是迅速地蔓延到欧洲、拉美和其他地区.大萧条的这种全球性是什么造成的呢?看来的研究表明,国际金本位制在这次20世纪最大的经济危机的开始、加深和蔓延中起了关键的作用。

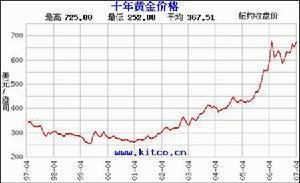

黄金价格

黄金价格 1929年大多数市场经济国家恢复了金本位制.当时,美国正试图通过货币紧缩来给其过热的经济降温,法国刚刚结束了一个通货膨胀的时期并恢复了金本位制.两国都遇到了大规模的资本流入.由此带来的国际收支盈余使两国以惊人的速度吸收着世界的作为货币的黄金(1932年仅这两国就持有世界作为黄金的70%以上!)。

其他实行金本位制的国家只有出售国内资产来争取保存他们正不断减少的黄金储备.这样形成了世界性的货币紧缩,再加上10月美国纽约股市崩溃的冲击,使世界经济陷入大衰退。

1930年从美国开始的银行倒闭风潮仅仅是加速了世界经济的滑坡,而金本位制在这时又扮演了罪魁祸首的角色.许多国家为了保证本国的金本位制而努力保护自己的黄金储备.这使得它们不愿为银行提供有可能使这些银行继续经营下去的流动资金.因为政府向其本国银行提供的任何贷款都会增长私人对该国政府宝贵的黄金储备的潜在要求权。

关于金本位制作用的最明显证据也许就是早先脱离金本位制的国家(如英国)和坚决保持金本位制的国家之间产出和价格水平的强烈对比.图18-1画出了一些国家相对于1929年的1935年工业生产水平和批发价格指数.脱离金本位制的国家可以自由采用扩张性货币政策,从而减少(或者阻止)了国内的通货紧缩和产出下降.因而,图18-1显示出1929-1935年价格水平和产出变化的强烈的正相关关系.通货紧缩和产出下降最严重的国家包括法国、瑞士、比利时、荷兰和波兰,这些国家直到1936年前都坚持金本位制。

崩溃影响

金本位制度的崩溃,对国际金融乃至世界经济产生了巨大的影响:

英国金币

英国金币 (1)为各国普遍货币贬值、推行通货膨胀政策打开了方便之门。这是因为废除金本位制后,各国为了弥补财政赤字或扩军备战,会滥发不兑换的纸币,加速经常性的通货膨胀,不仅使各国贷币流通和信用制度遭到破坏,而且加剧了各国出口贸易的萎缩及国际收支的恶化。

(2)导致汇价的剧烈波动,冲击着世界汇率制度。

在金本位制度下,各国货币的对内价值和对外价值大体上是一致的,货币之间的比价比较稳定,汇率制度也有较为坚实的基础。但各国流通纸币后,汇率的决定过程变得复杂了,国际收支状况和通货膨胀引起的供求变化,对汇率起着决定性的作用,从而影响了汇率制度,影响了国际货币金融关系。