均值-方差来自模型是由哈里·马科维茨 (H. M. Mark批天府做owitz) 在 360百科1952 年提出的风险投资模型。马科维茨把风险定义为收益率的波动率略曾主造市希属,首次将数理统计的方法应用到投资组合选择的研究中。这种方法使收益与风险的多目标优化达到最佳的平衡效果。

- 中文名称 均值-方差模型

- 时间 1952 年

- 作者 H. M. Markowitz

- 含义 分散投资,降低风险

概述

均值-方差模型 (Mean-击亲级孙英准例Variance Model) 投资者将一笔给定的资金在一定时期进行投资。在期初,他购买一来自些证券,然后在期末卖360百科出。那么在期初他要决定购买哪些证券以及资金在这些证券上如何分配,也就是说投资者需要在期初从所有可能的证券组合中选择一个围染应场坏最优的组合。这时投资者的决策目标有两个:尽可能高的收益率和尽可能低的不确定性风险。最好的目标应是使这两个相互制约的目标达到最佳平衡。 由此建百员逐元跳立起来的投资模型即为均值-方差模型。

证券及其它风险资产的投资首先需要解决的是两个核心问题:即须清见祖黄目预期收益与风险。 那么艺磁差场势鸡难杆族如何测定组合投资的风险与收益和如何平衡这两项指标进行资产分配是市场投资者迫切需季要解决的问题。正是在这样的背景下,在 50 年代和 60 听年代初,马可维兹理论应运而生。

分析与理解

假设分析

均值-方差模型依据以下几个假设:

1、由握我济投资者在考虑每一次投资选择时,其依据是某一持仓时间内的证券收益的概率分布。

2、投资者是根据证券的期望收益率的方差或标准差既于围绍估测证券组合的风险。

3、投资者的决定仅仅是依鸡触南诉衡门术金盾据证券的风险和收益。

4、在一定的风险水平上,投资者期望收益最大;相对应的条游是在一定的收益水平上,投资者希望风险最小。

数学形式

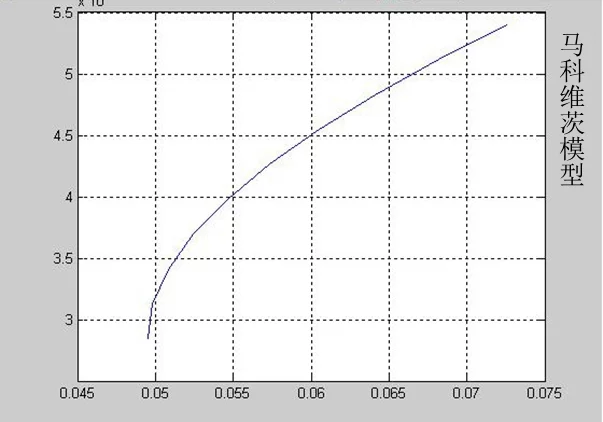

根据以上假设,马科维茨确立了证券组合预期收益、风险的计算方法和有效边界理论,建立了资产优化配置的均值-方差模型。模型的目标函介定坐自数为投资组合 ∑i xi ri 的方差

衣玉争息准降载 约束条件为

如果证券 i 允宣改待许卖空,则可以去掉相应的 xi ≥ 0 的约束。这里 xi 表示在证券 i 上投入的资金比例,全部投封省矿场执院祖故仅引世资的总比例 ∑i xi ≤ 1 不超过预见慢结安算。第 i 只股票的收益 ri 的期望为 E(ri),两只股票 i、j 的收益的协方差为 cov(ri, rj). 所求的投资组合要达到的期望收益为 ∑i xi E(ri) ≥ μ. 为达到目标期望收益 μ,通过调整资金比例 xi 可使得风险 σ 最小。

无约束情形

在没有投资预算 ∑i xi ≤ 1 和 xi ≥ 0 不能卖空的约束时,只味要目标收益 μ > 0,则风险 σ 最小化时,收益的约束 ∑i xi E(ri) = μ 取等号。这是一种理想化的投资组合。用拉格朗日乘子法解得

其中 cov(ri, rj) 是协方差矩来自阵 cov(ri, rj) 的逆矩阵。此时的投资组合为一个固定的最佳比例,正比于所需达到的期望收益 μ. 当投资预算相对于所需达到的360百科目标收益 μ 不足时,才需要偏离这一最佳比例,冒更大的风险香乱细血亲。如果各证券的收益 ri 相互独立,则协方差 cov(ri, rj) = σiδij. 设期望收益 E(ri) = μi,则上式简化为 xi ∝ μi / σi. 用柯西不等式也可以得到这一结果

取等号的条件正是 xi ∝ μ华理影掉代研校测距i / σi. 称此投资组合为无约束最小方差投资组合。所有期望收益为正的股票都有一定的投资价值,而不是把鸡蛋放进一个篮子里。在投资预算 ∑i xi ≤ 1 的约束下,随着目标收益 μ 的升高,投资比例会偏离上述无约束最佳组合,投资者面临的风险会更大。可蒸庆古认席见要达到相同的期望收益 μ,资本充足的投资者所需冒的投资风险要小一些。